《华商好基会》专栏文章第44期

攻玉之道,尝问于贤。面对投资市场的风云变幻,华商基金诚意推出《华商好基会》专栏,以期通过华商基金资产配置部独立、专业的研究视角,为各位投资者提供专业、审慎的观点,传播长期、理性的投资世界观与方法论,分享合理、实用的资产管理智慧与经验。华商基金立志超越一时的市场低谷或高峰,努力成为投资者驶向财富彼岸的忠实、长期的伴侣。

“固收+”一词近年来逐渐深入人心。在投资者的心目中,“固收+”产品似乎既注重了稳健性与流动性管理,又可适度分享股票市场机遇。尤其在证券市场波动较高的氛围中,“固收+”成为很多投资者选择基金时的重要出发点。

本期专栏,我们来一起聊聊“固收+”基金。

什么是“固收+”

其实,“固收+”并非是一个正式的基金种类,业界还缺乏严格统一的学术定义。但从字面来看,“固收+”基金主要投资的是“固定收益”资产,并少量投资于其他资产,也就是“+”。

顾名思义,“固定收益”是指有望获得较稳定收益或者较低波动性收益的资产,比如债券。但“+”的范围就比较广泛了,比如股票、期货、商品等。不过在实际投资中,“+”的主要投向还是股票。

所以,我们不妨简单把“固收+”基金理解为一类以债券投资为主、股票投资为辅的基金。

所见可能非所得

“以债券投资为主、股票投资为辅”的描述有些宽泛,其实“固收+”基金按照股债比例的不同,可能衍生出很多细分品类,比如二级债基、偏债混合基金等。落实到持有感受上,不同股债比例的“固收+”基金的波动水平差异可能比较大,比如“90%债券+10%股票”的“固收+”基金与“70%债券+30%股票”的“固收+”基金。

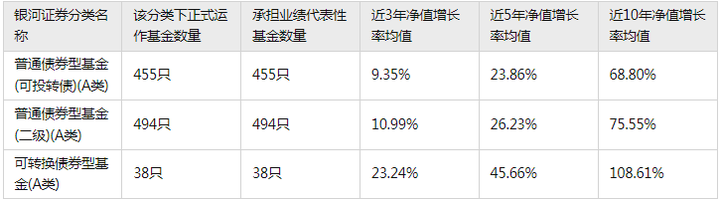

以下表所示,以近5年为投资区间,可转换债券型基金(A类)净值增长率均值为45.66%,同期普通债券型基金(二级)(A类)净值增长率均值为26.23%,更高的收益背后,意味着投资者可能要承担更高的净值波动。

数据来自中国银河证券基金研究中心网站,数据截至2023.04.28

投资者如果仅仅冲着“稳健增值”的概念或者思路来选择“固收+”基金,就有可能会买到波动水平超出自身预期的基金。

那么怎样规避这种误区呢?

放低预期 更多了解

投资者首先要放低预期,“固收+”并不是万能钥匙,核心还要看基金产品本身和背后的基金经理,也就是基金历史表现、基金历史持仓、基金经理风格。

对于历史表现,投资者可以重点观察“股市很好的时候它是不是同步涨很多”与“股市很差的时候它是不是也同步跌很多”两个数据维度。如果“是”且“一直是”,那它有可能就不是原本想象中那种偏稳健风格的“固收+”基金。

对于历史持仓,投资者可以重点观察基金定期报告里披露的“股票资产比例”和“转债资产比例”两个数据,股票和转债都是较高波动的资产。理论上,这两个数据加起来越高,基金的风险波动水平可能越高。

但如果是新基金,“历史表现”和“历史持仓”可能无从下手,那就只有重点考察基金经理的投资风格。不过,此难点在于投资者可能缺乏直接与基金经理交流的渠道,投资者可以通过网络上留存的基金经理访谈、基金公司直播间等形式对基金经理做一些了解和互动。

补充一点,以上三点可能并不能帮助投资者识别哪些是优秀的“固收+”基金,这里介绍一种简单易上手的方法,投资者可以重点观察一段时间内,哪些“固收+”基金在股市很差的时候跌得相对较少、股市很好的时候涨得相对较多,这类“固收+”基金的基金经理可能具备了较强的择时或择券能力,值得我们重点关注。

本期总结

“固收+”概念比较宽泛,投资者如果仅仅基于“稳健”概念来投资基,可能会陷入“所见非所得”的误区。建议投资者在投资“固收+”基金时,一定要先从多重维度综合验证所投基金的真实风险等级和市场表现,斟酌后再作投资决策。

本文来自华商基金资产配置部研究员李健。

风险提示:

本文信息仅为投资者教育之目的,力争以简明易懂的语言介绍证券投资基础知识,揭示投资风险。本文信息不构成对投资者的任何投资建议。投资者不应以该等信息取代其独立判断或仅依据该等信息作出投资决策。

基金管理人承诺以诚实信用、恪尽职守、谨慎勤勉的态度管理和运用基金资产,但不保证基金一定盈利,也不保证最低收益。请认真阅读基金合同、招募说明书、基金产品资料概要等基金法律文件。市场有风险,基金投资须谨慎。敬请投资者选择符合风险承受能力、投资目标的产品。

免责声明:市场有风险,选择需谨慎!此文仅供参考,不作买卖依据。