转自:零城投资

最近的文章我一直侧重于介绍『积极型固收+基金』,我认为随着A股突破近10年新高,牛市大概率走过了比较容易的阶段,后续应该注意攻守平衡,降低一些股票资产的暴露,增加一些可转债。在追求收益的同时,争取保住之前的胜利果实。

其中我在《牛市下半场,结构极致分化,总结5种兼顾进攻和防守的投资策略》介绍过,我自己近期买入的基金是易方达裕鑫。

先前的文章还没来得及给大家详细介绍胡文伯,他算是我近期发掘的一位新锐黑马。看好他的理由主要是:

①易方达基金大厂;②擅长积极型固收+;③擅长可转债;④顺势而为,牛市表现不错;⑤基金经理对投资有深入的思考和独到的见解。

当然,也不只是我一个人看好了。胡文伯个人的管理规模到今年三季度已经超100亿,从2025中报来看,易方达裕鑫目前以机构投资者为主,代表专业投资者对该基金的认可。

胡文伯2014年毕业后就加入易方达基金,历任固定收益研究员、基金经理助理,2020年开始任基金经理。

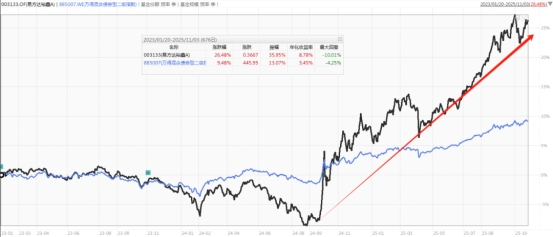

2023-1-20开始管理易方达裕鑫,该基金是一只二级债基,截至2025-11-3,年化收益率为8.78%,下图是他任职以来的走势,大幅跑赢了万得二级债基指数(蓝线,代表同类基金的平均水平)。

胡文伯的投资风格较为积极,二级债基的股票仓位上限是20%,胡文伯任职以来基本上一直高仓位配置股票,并且会配置较多的可转债,所以他的基金在近1年来的上涨行情中进攻性较强,适合牛市。

但同时,基金的波动也相对更大,管理基金以来的年化波动率为8.37%,高于同类平均水平(万得二级债基指数的年化波动率为3.45%)。

我们的《2025年度固收类基金经理TOP50》有一类是积极型固收+,选出了12位长期业绩稳定的优秀基金。

如果把胡文伯管理以来的易方达裕鑫A放进去对比同期业绩,会发现他的业绩在其中也是非常优秀的。我们后续也可能会考虑将他加入榜单。

胡文伯的投资理念深受塔勒布的“反脆弱”理念影响。他认为投资世界是充满了偏差和噪声的随机世界,不能做简单的线性预测,“从随机事件中获得的有利结果要大于不利结果”。

他在长期的投资管理中,逐渐形成了一套适合自己的“均值回复”投资框架。

他认为确定性更强的资产尤其适合均值回复,比如转债,均值回复逻辑来自于债底和赎回,债底是如果价格低于100,上市公司会还本付息;如果转股期价格高于130,会触发赎回。

“25-50-75”是均值回复过程中的三个主要均衡态,因此仓位采用“25-50-75”的策略,当前股债配比处于50这个均衡态(可转债算作权益)。

下图是管理易方达裕鑫以来的股债情况。其中,股票仓位平均为18.28%,会做小幅度的调整,债券仓位平均为100.8%,有时候会加小幅的杠杆。(2023Q1至2025Q3,数据来源:choice)

可转债是非常符合“反脆弱”体系的一类资产,也是胡文伯非常擅长的资产。

2024年8月底可转债出现历史级别的回调,胡文伯果断出手,将可转债的仓位从个位数逐步加到50%左右,在最新披露的三季报中仍保持此仓位,较好地把握住了本轮牛市。

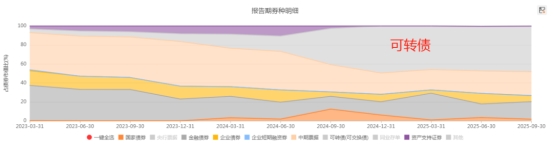

下图是管理易方达裕鑫以来的券种情况。最新的配置中,可转债仓位为48.47%,其他券种主要是信用债。(2023Q1至2025Q3,数据来源:choice)

采用均值回复时,胡文伯也会考虑资金效率,比如转债的债底明确,有利于提升底部共识,减少回复时间。

对于股票而言,胡文伯认为其底部区域可能会很长,他会用“长度调整平均最大回撤”,从程度和时间两个维度来衡量风险。尽可能选择一些左侧已经跌透,正在走出右侧趋势、业绩出现拐点的股票,避免遇到伪价值安全边际的问题。

核心思路是依旧是“反脆弱”:即使判断错了,也亏不了多少钱;如果对了,则会有很好的收益。

同时也会用卫星仓位做股票凸性区间的博弈,赔率思维为主也比较符合他自身的性格。

下表是2025Q3的前十持仓,其中既有食品饮料这种处于左侧、已经跌得较多的行业,也有TMT这种成长性较好、弹性较强的右侧行业:

近期随着股市持续上涨,转债平均价格也处于高位,现在均值回复到哪了?

在最近发布的2025 年三季报中,胡文伯对当前的市场给出了分析:

他认为之前上涨主线是科技和大盘成长,而与总量经济相关度高的蓝筹股则相对滞涨。市场核心驱动力来自全球科技浪潮和外需改善,这显著抬升了风险偏好,对冲了内需不足。

尽管二季度A 股盈利数据偏弱,ROE 也在持续磨底,但后续盈利可能会上行,届时风险偏好的抬升有可能从外需相关板块扩散到内需。

目前质量和成长的分化已经较为剧烈,持仓仍然集中在消费和科技两个板块。配置消费是对质量因子会均值回复的考量,对科技热点板块的持仓有所下降,但依然维持一定比重,用卫星仓位做股票的凸性博弈。

转债方面,考虑到供需在溢价率估值中的反映整体仍不夸张,而债底抬升的确定性很高,继续通过转债来做反内卷和科技成长类的凸性博弈。

债券方面,由于十年国债收益率在股市风险偏好大幅抬升的背景下持续上行,叠加9 月《公开募集证券投资基金销售费用管理规定》(征求意见稿)中对赎回费的调整,引发债基赎回的担忧,信用利差明显走阔。

因此继续维持较低的久期运行,通过高流动性的利率债灵活调节久期以应对市场变化,底仓品种仍以高等级信用债和银行资本补充工具为主以获取票息收益。

此外,选固收类基金时,选基金公司也非常重要,而易方达绝对是行业内当之无愧的领头羊。

不仅固收管理规模长期位居行业首位,整体业绩也是一直位居前列。下表为大型基金公司固收类基金的业绩排名,易方达近1年、近10年排名第一,近3年、近5年排名第二,说明其固收整体表现一直不错。(数据来源:国泰海通证券,截至2025-9-30)

我们的《2025年固收类基金经理TOP50榜单》易方达也是入选最多的基金公司,有6只入选。这6只按照风险暴露由低到高分别是:

石大怿、梁莹·易方达现金增利(货币基金)

胡剑、张凯頔·易方达岁丰添利债券(稳健固收+)

王晓晨·易方达增强回报债券(稳健固收+)

杨康·易方达瑞兴(稳健固收+)

田鑫·易方达双债增强债券(积极固收+)

张清华·易方达裕丰回报债券(积极固收+)

投资者也可以结合自己的风险偏好去挑选,以后的文章有机会再给大家介绍其他的,欢迎大家持续关注我们

提示:基金有风险,投资需谨慎!本文仅为个人研究分析,不作为投资依据,据此操作盈亏自负。文中涉及到的个股仅作为举例,不构成投资建议。

免责声明:市场有风险,选择需谨慎!此文仅供参考,不作买卖依据。