最近两个多月以来,亚虹医药取得了三个临床积极结果,这反映的一个事实是,公司泌尿生殖系统肿瘤专科诊疗一体化战略在持续向前推进。与此同时,其多产品协同发展的商业化模式也已经开始落地探索。

创新药行业依然低迷,着眼未来,市场各方仍深感焦虑。但当我们将视线拉近,聚焦公司价值层面,或许又是另一番感受。

以科创板上市创新药企亚虹医药为例,8月份以来,其取得了三个临床积极结果,多产品协同发展的商业化模式也开始落地探索。

药企的本职是创造临床、商业价值。一批创新药企,正在寒冬中加速前进、创造价值。

即使行情低迷,我们也应该在谨慎中乐观,关注行业积极的边际变化。

在冷寂中加速前进

最近两个多月以来,亚虹医药取得了三个临床积极结果,这反映的一个事实是,公司泌尿生殖系统肿瘤专科诊疗一体化战略在持续向前推进。

在诊断环节,膀胱癌诊断及手术药物海克威III期临床试验达到主要研究终点,作为具备降维打击能力的显影剂,展现出改变国内膀胱镜竞争格局的潜力。

在治疗环节,其用于非手术治疗宫颈高级别鳞状上皮内病变(HSIL)的光动力药械组合产品APL-1702的国际多中心Ⅲ期临床试验达到主要研究终点,有望成为全球首个针对宫颈HSIL的疗效确证的非手术产品。

另外,公司的口服药APL-1202与PD-1抑制剂替雷利珠单抗联合新辅助治疗肌层浸润性膀胱癌(MIBC)临床试验的II期临床试验期中分析也取得积极结果,展现出成为该领域颠覆性疗法的潜力。

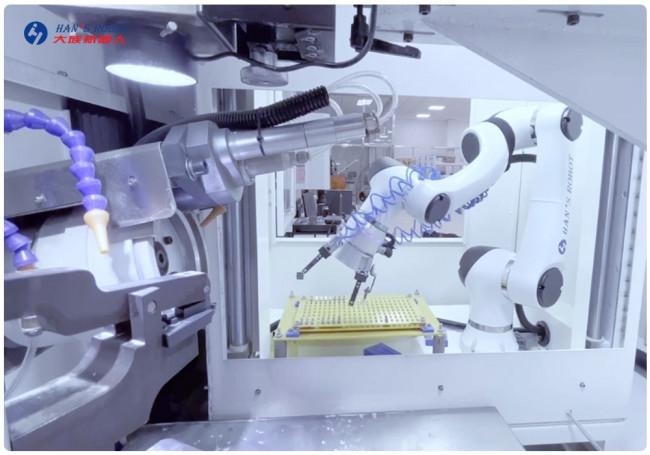

在研管线取得积极进展的同时,亚虹医药多产品协同发展的商业化模式也已经开始落地探索。

基于专科布局的理念,亚虹医药引入了肾癌靶向药物培唑帕尼片(商品名:迪派特)和乳腺癌靶向药物马来酸奈拉替尼片(商品名:欧优比)。目前,迪派特在10月份已经正式实现商业化,欧优比也将快速跟上。

这些进展无不在告诉我们一个事实,行业下行周期虽寒气逼人,但这不会改变优质创新药企的发展轨迹,它们只会争分夺秒加速前进,积攒持续向上的力量。

商业化进入兑现期

当越来越多药企加速前进,追求更高的效率与增长的时候,意味着一个更具确定性时代的来临。

在这一背景下,不少药企的表现,会与大家感受到的宏观环境有所偏差。

这不难理解。最核心的因素在于,尽管身处资本寒冬,但部分药企因为过去的融资时机和节奏把握相对较好,因此拥有足够的弹药保证核心业务的持续推进。

截至2023年中,港股、美股、A股上市的创新药企中,现金储备超过20亿元的企业超过20家,包括百济神州、信达生物、君实生物、亚虹医药等。

在充满不确定性的当下,这些资金储备较多的药企,不仅拥有更强的风险抵抗能力,也将拥有更强的进攻能力。也正因此,上文提及的亚虹医药等均能够在今年不断收获积极进展。

实际上,对于这些现金储备丰厚的创新药企来说,因为环境的改变,接下来的发展反而更具确定性。

因为在市场的繁荣时期,这些企业通常会在人力、研发资源等方面加大投入,希望实现做大做强的目标。

但在如今的环境中,更能让这些药企保持警醒,聚焦确定性,并通过降本增效的手段,加速迈向盈利节点。

在这方面,亚虹医药仍是一个参考例子。其包括迪派特、欧优比,以及海克威、APL-1702等诸多布局,通过多产品协同提高用户粘合度和品牌效应,降低商业化运营成本,让企业以低成本的方式实现商业化快速拓展。

实际上,从去年开始,越来越多药企都在谈论“聚焦、降本增效”。这也意味着,越来越多高价值药企正在向我们走来。

等待高价值药企的涌现

作为一个新兴且具颠覆性的产业,创新药领域注定会诞生诸多高价值的药企。从这些药企对于有专业壁垒的商业模型探索中,我们已经能够看到一些端倪。

亚虹医药打造的泌尿生殖系统肿瘤专科诊疗一体化战略,也是一个值得关注的高价值样本。

首先,在商业价值层面,亚虹医药便拥有较高的天花板。泌尿生殖系统肿瘤包括膀胱癌等癌种都是国内高发癌种,加上肾癌、前列腺癌等,市场规模极其庞大。

而诊疗一体化的布局,则为公司提供了更强的竞争力。“诊”、“疗”不分家,两者结合可以起到协同发展的效果,尤其在精准医疗大势所趋的当下。对患者来说,最大的需求无疑是用最短的时间、最少的花费,获得最好的治疗效果;对于医疗环节来说,诊疗一体化的产品还能极大的提高“医疗效率”,这些将放大亚虹医药的临床、商业化价值。

其次,高价值的药物布局,降低了专科诊疗一体化布局的打通难度。正如上文所说,其诊断、治疗环节的布局,包括海克威、APL-1702等产品均拥有显著的代际优势,具备降维打击的能力,这将加速其战略落地、价值兑现。

如果亚虹医药最终突围,相信能够给予市场重要启示。

尽管创新药企的发展面临种种不确定性,但可以确定的是,在这些不同专长药企的追赶与较量中,行业将会日渐繁荣,也会一点点兑现高质量发展的预期。