核心摘要:

报告重点分析了非银支付行业产业链结构和分润模式,根据自有模型测算出非银支付行业存量产业和利润空间。报告对非银支付行业未来发展趋势做出预测,对监管政策和数字人民币、跨境支付均有分析。

重要内容:

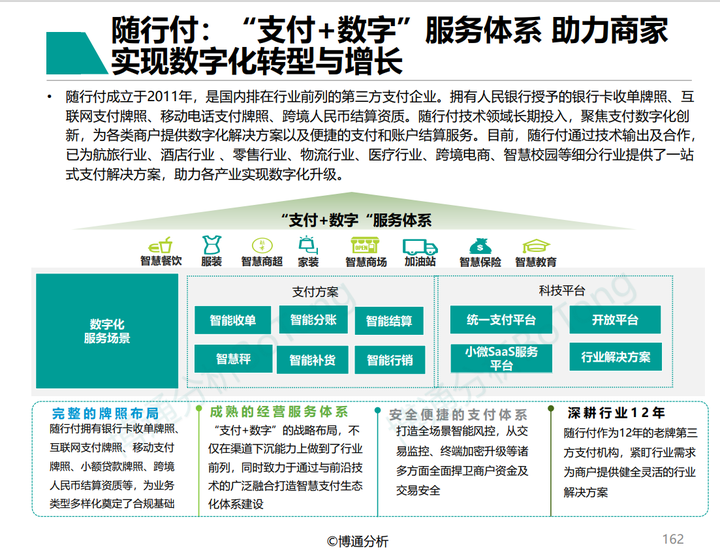

本次报告为2023年非银支付行业年度专题分析,试图从所有的角度对行业全景完成专业化描述和判断。分析内容运用博通咨询构建的最新模型,结合厂商、行业与产业最新动态,在全面覆盖最新数据的基础上,论证行业发展现状、发展规律与趋势。报告重点分析了非银支付行业产业链结构和分润模式,根据自有模型测算出非银支付行业存量产业和利润空间。报告对非银支付行业未来发展趋势做出预测,对监管政策和数字人民币、跨境支付均有分析。作为第三方支付头部机构,随行付的“支付+数字”服务体系被选为典型厂商案例。

根据博通分析测算,移动支付交易规模在2022年稳定在343万亿元,同比略降3.3%,近十年来首现同比降低。博通分析认为,原因有三点:第一、交易规模基数较大;第二、受2022年宏观经济环境影响;第三、场景和用户渗透率到顶,边际效应不再有效。2022年国内支付数据全线收缩,互联网支付2022年交易规模同比下降8.41%,银行卡收单交易规模由2021年的84.61万亿元下降至41.34万亿元,特约商户和POS机具数量2022年同比双降,信用卡发卡量在近年来首次出现同比下降的情况。新口径下网络支付业务2023年一季度同比增长11.34%,这是央行在2018年改变非银支付机构网络支付业务统计口径后,第二次改变了统计口径,将转账业务统一纳入统计,并对支付机构间合作业务去重。博通分析认为,在条码支付和网络支付产业链中,涉及到账户侧机构和收单侧支付机构共同完成的交易被进行了去重处理。

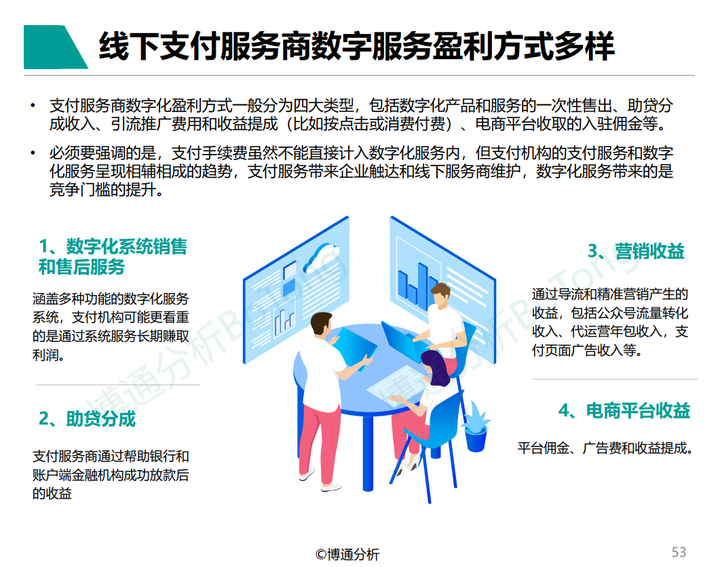

支付平台正在为中小微商户提供适用且低成本的数字化经营工具

调研数据显示,移动支付目前在我国线上和线下场景的覆盖率都超过了93%,为实现数字化服务打下了扎实的商户和用户基础;支付过程中沉淀的资金、交易等相关信息,为支付平台帮助商户和服务商打造更加深度的数字化产品奠定了数据基础;支付平台在推广数字支付业务的过程中已经完成了大量的商户触达工作,极大压缩了数字化覆盖成本,平台的产品开放也为商户降低自身数字化经营工具的成本提供了可能。

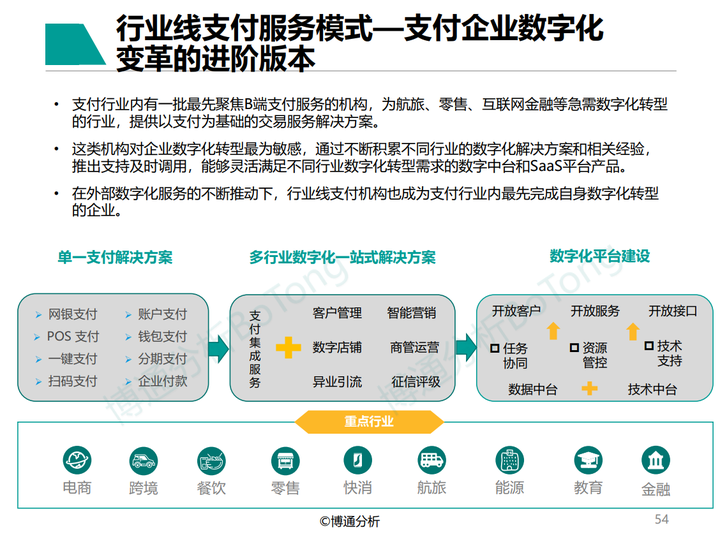

支付行业内有一批最先聚焦B端支付服务的机构,为航旅、零售、互联网金融等急需数字化转型的行业,提供以支付为基础的交易服务解决方案。这类机构对企业数字化转型最为敏感,通过不断积累不同行业的数字化解决方案和相关经验,推出支持及时调用,能够灵活满足不同行业数字化转型需求的数字中台和SaaS平台产品。在外部数字化服务的不断推动下,行业线支付机构也成为支付行业内最先完成自身数字化转型的企业。

线下收单和收款机构开发的数字化产品,主要应用场景为零售和餐饮行业等,以小额高频支付为特征。支付机构以商户收款系统作为数字化管理的切入口,数字化服务一般都会包含有运营管理、菜品菜单、顾客管理、智能点餐、后厨管理、供应链管理、互动营销等功能,部分产品还会涉及到线下商户的进销存管理。随行付的服务体系升级被作为亮点案例写入报告,随行付在技术领域长期投入,聚焦支付数字化创新,为各类商户提供数字化解决方案以及便捷的支付和账户结算服务。在随行付的“支付+数字”服务体系中,数字化服务扮演着举足轻重的角色。利用大数据和人工智能等先进技术,随行付对商户的经营数据进行深度挖掘和分析,从而帮助商户更好地理解消费者需求,优化产品和服务,提升经营效率。

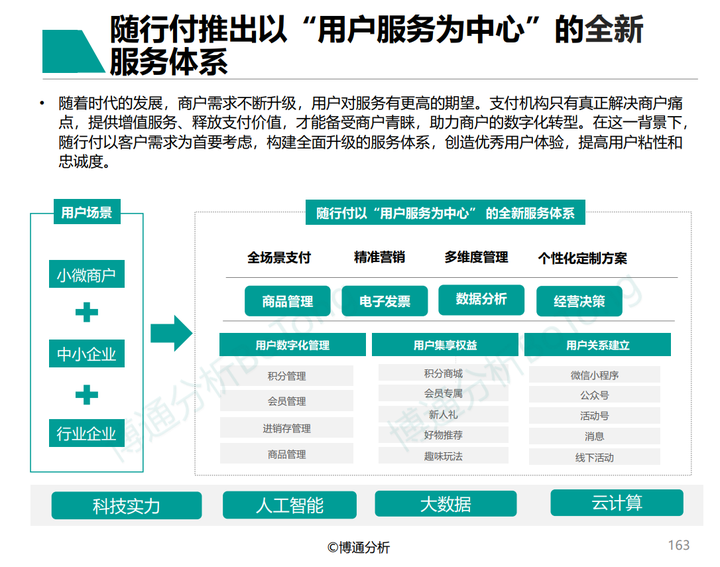

服务仍然是支付服务商们获取数字化服务的重要方式。支付机构通过支付页面实现对用户的广告触达。从而利用支付用户渗透率和粘性高的特点,打造精准融合营销服务。目前支付服务商精准营销业务已经发展到自建流量平台阶段,如随行付、易宝、移卡等支付机构复用线下渠道和流量资源推出的到店电商业务,试图通过向线下生活服务市场下沉,和多家短视频平台的合作,摆脱对微信单一平台的流量依赖。用户对服务有更高的期望,支付机构只有真正解决商户痛点,提供增值服务、释放支付价值,才能备受商户青睐,助力商户的数字化转型。在这一背景下,随行付以客户需求为首要考虑,构建全面升级的服务体系,创造优秀用户体验,提高用户粘性和忠诚度。

企业数字化服务市场成为支付机构下一个主要竞争赛道

据博通分析指出,支付机构企业数字化服务将成为未来各家支付机构和聚合支付服务商们竞争的关键领域。预计在2023年,随着经济环境的改善和监管政策的实施,支付行业涉及的企业数字化服务整体收入将保持两位数的增速。面对宏观经济环境和场景、用户渗透率达到顶峰的挑战,支付机构需要不断提升技术能力和服务水平,以满足用户需求,并实现可持续发展。这意味着支付机构需要加大对技术的研发投入,推动创新的数字化解决方案。

免责声明:市场有风险,选择需谨慎!此文仅供参考,不作买卖依据。