在很多一级市场投资人看来,硬科技行业可能是为数不多还存在具备百倍回报的行业。背后的原因是,近些年来政策大力支持硬科技行业的发展,叠加国内具备超强的制造业根基,在高端制造上具备很强的发展潜力。

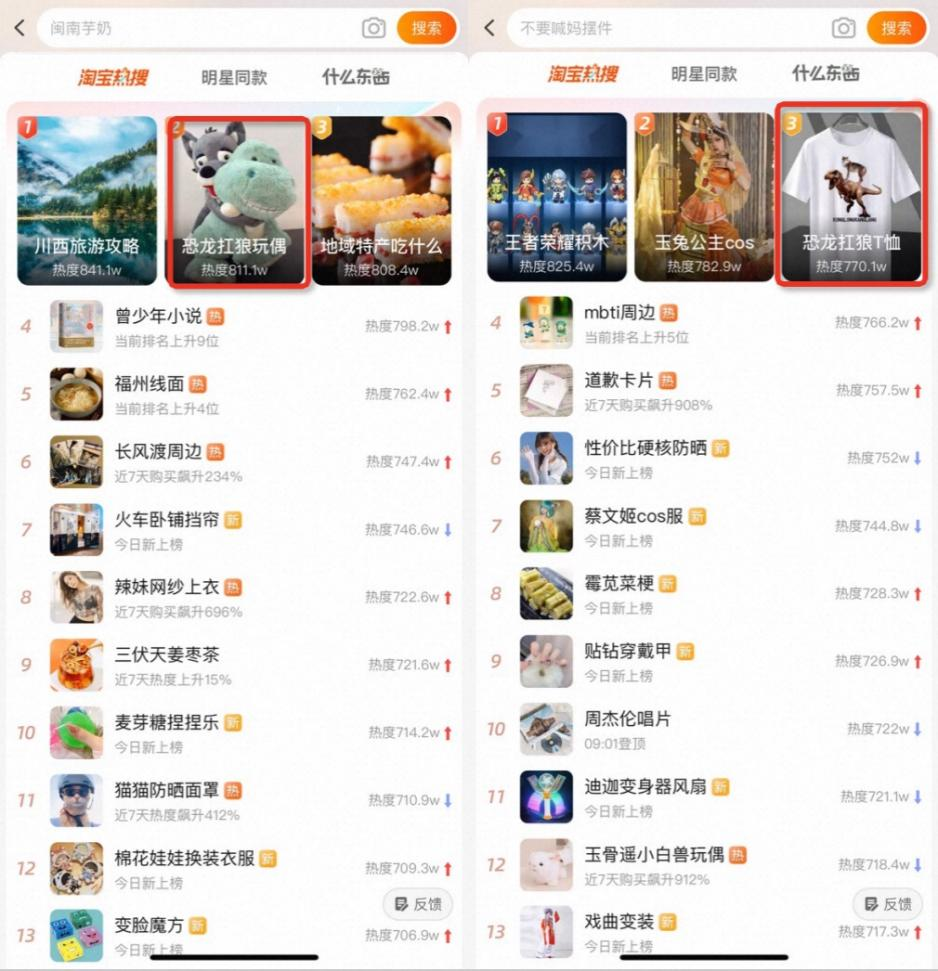

体现在数据上,IT桔子数据显示,2013年硬科技在一级市场的融资占比为7%,到了2022年融资占比达到28%,超过医疗赛道占比的19%,成为最热门的赛道。一级市场的热度在近几年也传导到二级市场,Wind数据显示,2019年科创板的融资规模仅为824.27亿元,而到了2022年IPO融资规模便达到了2520.44亿元,保持高速增长的态势。

在上述背景下,近日首次登陆科创板的精智达备受市场瞩目。从数据上来看,精智达盘中大涨超83%,触发临停,截至收盘股价涨幅也超过60%,可以说精智达登陆科创板的第一天便得到了市场的认可。

透过现象看本质,市场看好精智达的投资逻辑是什么呢?在我看来,精智达存在着三重投资逻辑。一是国产替代逻辑,作为新型显示器件检测的佼佼者,精智达具备强有力的国产替代潜力;二是公司卡位行业上游,凭借着优秀的研发实力,实现持续稳定的增强;三是在新型显示器件的研发实力,可以技术复用到半导体领域,打造第二条增长曲线。

从长期的视角来看,随着三重投资逻辑的持续兑现,精智达将持续实现业绩稳健增长,彰显出更大的投资价值。

01 弯道超车渐入佳境,国产替代进行时

在硬科技行业,国产替代逻辑是投资者们公认最性感投资逻辑之一。背后的逻辑是,硬科技作为未来科技发展核心关键,绝不能容忍关键技术被卡住脖子,国产替代是大势所趋。

站在投资的视角来看,国产替代也分为三种,分别是技术国产替代、价格国产替代以及政策国产替代。所谓技术国产替代便是由于国产产品的技术达到甚至超越海外技术,价格国产替代则是由于在性价比上比海外产品更为优势,政策国产替代则是由于政策原因,严格限制进口产品,国内只能采购国内产品。

一定程度上说,符合两种以上国产替代特征的产品,更容易得到投资者青睐。精智达所在新型显示器件检测领域,便符合技术和价格替代的两种特征。

从技术上来看,已经基本实现对国外厂商技术层面的追赶,并在部分领域实现弯道超车。从价格上来看,在相同技术情况下,国内厂商设备较国外产品更具价格优势及技术支持优势。

在上述背景下,国内新型显示器件检测的国产替代取得明显成果。精智达招股书数据显示,境内企业2017年在中国大陆AMOLED Cell/Module制程自动光学检测及校正修复设备市场累计销量约为13%,到2021年已超过67%。

一定程度上说,新型显示器件检测设备国产化能持续提升,主要得益于国内新型显示器件行业的国产替代。招股书显示,凭借庞大的产业基础、系统的供应链体系、持续优化的性能和不断下降的成本,中国大陆地区业已成为TFT-LCD最主要的产地。AMOLED产能也正在快速向国内转移,京东方、维信诺股份、TCL科技、深天马等厂商占据国内AMOLED绝大部分产能并持续投入建设新产线。

CINNO Research报告显示,全球AMOLED产能预计将从2020年的2,980万平方米增长至2025年的11,710万平方米,年平均复合增长率达31.5%,2021年韩国厂商仍然占据全球AMOLED面板一半以上的产能,随着国内厂商的AMOLED产能不断扩张,2025年中国大陆AMOLED产能占比预计将会达到56.2%。

从这个角度来说,随着国内AMOLED、TFT-LCD等新型显示器件持续发展,将进一步带动其检测环节的市场规模提升,加速新型显示器件检测国产化进程,扩大市场份额。

02 厚植研发根基,卡位上游实现营收稳健增长

淘金先富“卖铲”人。

站在商业模式的角度来看,精智达的业务底层逻辑类似“卖铲人”,本质上是通过输出相关检测解决方案,赚取稳定的收入。从数据上来看,近三年精智达实现业绩的稳定增长,2020年、2021年、2022年分别实现营收为2.85亿、4.58亿、5.05亿,连续三年营收复合增长率为33.13%。

那么一个值得思考的问题是,作为卖铲人,精智达能实现持续稳定业绩增长的原因是什么?在我看来,本质还是精智达在研发上具备一定的优势。具体来看:

精智达在新型显示器件检测设备产品矩阵十分丰富,基本盘牢固。新型显示检测设备按制程主要可分为Array、Cell及Module三大段,其中精智达主要深耕AMOLED领域Cell及Module制程的检测设备。2015年至今逐渐形成了光学检测及校正修复系统、老化系统、触控检测系统等丰富产品线,实现了Cel光学检测设备、Cell老化设备等多种设备的国产替代。

得益于优秀的产品力,精智达的市占率近年来持续提升。CINNO Research报告显示,公司在2021年中国大陆AMOLED行业Cell/Module制程检测设备厂商销售额排名第三,市场占比约13%;在Cell/Module制程检测设备的投资占比60%以上的自动光学检测及校正修复设备这一主要细分市场,公司产品在中国大陆保有量份额从2017年的3%提升至2021年的15%,位居业内第二。

精智达能取得如此瞩目的成绩,主要得益于公司对研发的重视。招股书显示,公司拥有多学科背景研发团队,覆盖电子电路设计、精密光学、精密机械设计与自动化控制及软件算法等多个技术领域的研发人员队伍,研发人员占比31%。

此外,精智达在研发上也具备深厚的积累。招股书显示,截至2022年末,公司拥有已授权专利共计99项,其中发明专利32项,拥有已经登记的计算机软件著作权186项,并掌握了多项生产技术诀窍、工艺控制参数等非专利技术。

在上述背景下,精智达的产品及研究实力也得到业界的认可。报告期内,公司被评为国家级专精特新“小巨人”企业、广东省制造业单项冠军示范企业、深圳知名品牌,荣获中国电子材料行业协会、中国光学光电子行业协会液晶分会“中国新型显示产业链发展贡献奖(2019 年度)——协同开发奖”。

可以预见的是,精智达厚植研发根基,有望助力其未来获取更多的市场份额。

03 技术复用横向拓展,半导体检测成第二增长曲线

互联网行业有个很有意思的现象——一鱼多吃。最典型“一鱼多吃”案例是将IP通过文学、漫画、游戏、影视等形式进行转化,形成IP品牌价值赋能及一定的用户规模,再通过广告、用户付费、出版、发行、衍生品、游戏和衍生品等组成货币化矩阵,形成一套文娱产业的商业变现模式。

某种程度上说,一鱼多吃的现象在精智达身上也有体现。精智达的一鱼多吃即基于技术共通性,向半导体测试设备领域持续拓展,打造自身的第二条增长曲线,实现多元化发展。

从技术角度来看,新型显示器件检测和半导体检测存在诸多技术共通性。比如,在检测内容上,电学特性的检测和校准修复方面具有基本相同的流程和策略;在检测难度上,都体现在高精度的信号生成及检测,噪声和干扰的抑制处理,缺陷判断算法等方面;此外,在功能、精度、数量、软件、数据分析等维度额技术实现要求也基本保持一致。

在上述背景下,精智达过去几年开始从新型显示器件检测向半导体检测拓宽,聚焦以 DRAM 为代表的半导体存储器件测试设备业务。精智达通过自主研发生产、与国外领先企业合作开发/本地化生产、与高校成立联合研究中心等模式,在半导体检测上也取得亮眼的成绩。

招股书显示,截至2022年末,公司已向国内DRAM全产业链知名客户累计销售1.41亿元,拥有在手订单0.50亿元。睿力集成(长鑫存储)、沛顿科技、晋华集成等半导体客 户并实现产品交付。

值得一提的是,与新型显示器件检测类似,半导体检测领域同样具备较强的国产替代空间。美国科天占据前道量测设备市场垄断地位,而在后道测试设备市场占有率较高的领先生产商为泰瑞达、爱德万和科休。根据 SEMI 统计,爱德万、泰瑞达和科休在半导体测试设备市场基于长期积累,仍占据主流,全球份额合计超过 90%。

拉长周期来看,在新型显示器件及半导体国产替代的浪潮下,精智达凭借着丰富的产品矩阵,有望在浪潮中获得更大的市场份额。从这个角度来说,此时的精智达正处于业务发展的新起点,值得长期跟踪观察。

免责声明:市场有风险,选择需谨慎!此文仅供参考,不作买卖依据。